年金問題に関して、解決していこう。

はじめに

金融庁の報告書によって、「老後2000万円必要問題」が最近話題となりました。この報道によって、動揺している人もいれば、何を今更言ってんだという人など様々な反応があったと思います。笑

どんな反応があったのだろうか、と考えてみました。

「そもそも関心がない」

「年金ってそもそもいくらもらえんの?」

「年金がなくなるっていうのは聞いたことあるから・・・」

「年金受給額は年々減ってるんじゃないの?」

「だから自分で準備しとけって言ってるじゃん」

「どうせ金融庁と金融機関の営業トークだろう」

「国を信じてきたのになんなんだ!!」

だと思います。

では、私の意見を言います。

金融(投資等)の一般知識がない国と言われているらしい日本の人々は、ひたすら仕事して貯金して保険と年金払って(天引きされて)生きてきたと思います。それに、高齢者や定年退職の近い人々からすればなおさら、「なんじゃ今更!こちとら何十年と年金払ってきたのに足りひんてどないこっちゃ!」です。

単純な統計データからして「足りないよ、赤字になるよ」っていうのはわかりますが、実際いまの5,60歳代の人々は生きていけると思います。しかし、問題なのは少子高齢化が顕在化していって労働者人口が目に見えて減少していった時だと思います。そう、今回の年金2000万円問題でうるさく批判や意見を飛ばさないといけないのは私たち若い世代です。

私の意見をまとめますと、

「お金についてもっと勉強していこうぜ!と金融庁が言ってるから、若いうちにお金の勉強しとこうぜ。」

です。

そもそも年金2000万円問題って?

金融庁のデータで、夫が65歳以上で妻が60歳以上の無職の世帯の場合は、毎月の平均収入が年金による約20万円らしい。それに対して平均支出は約26万円。

となると、毎月の赤字は約6万円となり、1年では約72万円。定年後に夫婦で95歳まで生きる場合には、約2000万円(約6万円×12か月×30年=2160万円)の貯蓄が必要なんじゃないかという可能性が・・・。

という具合です。ちょっと数値を変えて説明したので、厳密なデータに関してはご自身でお調べください。笑

おわかりいただけたでしょうか??

年金について知る~財源内訳~

ちなみに、高齢者に給付している年金の総額とその財源をご存知でしょうか?

2018年度予算を例にとると、

給付総額は55.1兆円(厚生年金と国民年金)。財源の約7割(38.5兆円)は現役世代からの保険料収入で賄ってます。2割強(12.7兆円)は税金(国庫負担)を投入しています。そして約1割はGPIFの収入などです。

GPIFを知らない人がいるらしいので少し説明しておくと、厚生年金保険事業及び国民年金事業の安定に資することを目的としている組織です。

年金積立金管理運用独立行政法人の略称はGPIF(Government Pension Investment Fund)です。

昨年、「巨額の損失を出した!!」と話題に上がりましたよね。でも実は着実に資産を増やし運用しているやり手のクジラです。HPに実績が載っているので、見てみてください。

【年金の財源内訳を知った人々の感想】

「財源の約7割(38.5兆円)は現役世代からの保険料収入で賄ってます。」って、少子高齢化が進むに進んだ結果はどうなってしまうねん!!

何を今更・・・です。笑

金融資産0の人たち

ここまで、老後のお金やばくない?と書き記したところで。

ちょっと、興味深いデータがあるのでご紹介します。

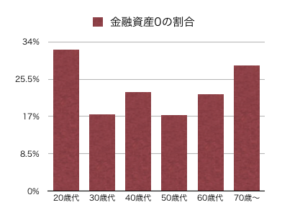

金融広報中央委員会「家計の金融行動に関する世論調査 二人以上世帯調査 2018年」調べによりますと、預貯金などの「金融資産がゼロ」の割合は、20歳代で32.2%、30歳代で17.5%、40歳代で22.6%、50歳代で17.4%、60歳代で22%、70歳以上でも28.6%もいるらしいのです。

これだけの人々が金融資産0って、やばいのでは・・・!?

と思いますが、人生人それぞれなのでいろんなドラマが隠れていたりするのではないかな、なんて妄想しちゃいます。

「若い頃はバンバン働いて会社作って大成功して、結婚して順風満帆だったけど、会社が倒産して妻は子供を連れていなくなって借金だけが残り、いまはようやく落ち着いて自分が楽しめる仕事と仲間に出会えて、毎日が楽しく過ごせればお金なんていらないんだってことに気づいたんだ」という金融資産0の人もいたりいなかったりするのかなと思います。笑

かなり話は逸れますが、

私も人生で最も大事なのは「自分が幸福であると感じていること」だと思います。しかし、多くの人はお金がないと幸せになれないと思っていることがあります。私も1年のうち5日間くらい思うことがあります。お金は大事なんです。しかしお金じゃない。

本題に戻りますと、

金融資産が0に近いという20歳代が3割もいることは結構問題ではないでしょうか?

人間の性格はそう簡単に変わるものではないので、若いうちからお金に関して勉強することで未来の資金管理を考えていくべきだと思います。たしかに「結婚や出産、子どもの私立入学」などのイベントによって意識が変わってお金を『貯める』ようにはなると思いますが、お金を『増やす』ことを知っている人から見れば、んん〜、となります。

いまの高齢者世代は投資をする必要がなかった

日本人はお金の知識がないし投資も知らない、と様々なところで聞きますが実際のところどうなのでしょうか。日本人とアメリカ人の金融資産ポートフォリオを比較した場合にその違いは明確にわかります。(ググって見てください。)

アメリカ人は、株や債券などの金融資産を持っていることが一般的になっていると言っても過言ではない気がします。

それに対して日本人。特に、現金を多く持つ高齢者は銀行に預けています。いわゆる預貯金です。「銀行安全・最強」世代は特に。いまの高齢者が働き盛りの30年ほど前は、定期預金の金利が4〜9%もありました。

例えば、金利8%10年満期の定期預金に100万円ぶち込んでいたとすると、税引後受取金額は約170万円にもなります。1億円預ければ、税引後の金額でさえ都内に家が建てれます。そうです。いまの若い世代が想像できないほどの素晴らしい投資です。預けるだけですが。

自分でリスクをとって投資するよりも楽チンで素晴らしい。羨ましい限りです。笑

増やすことに関していえば、残念ながら今現在の銀行や郵便局は役に立ちそうにありません。昔の名残?で銀行に預けることが当たり前ですが、預けておく意味がないです。クレジットカードの引き落としくらいです。あと、近いうちはないと思いますが銀行が潰れたら預貯金の1000万円までしか保証されません(例外あり)。さらに、預金封鎖がいつ起きるのかもわかりません。

金融資産を増やすには

これまでの文章の流れで行くと、

「じゃあ、資産を増やす方法って何があるのか教えてよ」

となります。

その前に、「よしっ、投資を始めよう!」と思い立った人がよくある失敗談を話したいと思います。特に、お金を貯めたり資産相続したりした30〜50歳代に多いかと。

全財産をつぎ込んで失敗するという例です。投資の運用がうまい人たちは、「金額にかかわらず運用で重要なことは変わらない」と言います。100万円をうまく運用できない人は、1000万円も運用できないです。それなのに、ドカンっと大きな金額で始める人がいると。。信託ではなく自分でやるなら、少額から始めるべきです。FXは10万円からで十分だと思いますが、株の取引で10万円となると信用取引になっちゃいますので最初は現物で30〜100万円くらいでもいいと思います。

次に、勉強せずに闇雲にし続けるという失敗です。「少額でとりあえずスタートして失敗して勉強する」というのは良いのですが、「大きい額でスタートしてロスカット出来ずに失敗して、闇雲に続けて資産が減った」というのはやばいです。特に、最初にうまく増えた人や、自分で貯めたお金ではなく遺産相続で得たお金を使った人がなってしまいがちな感じがします。

投資にはどんなものがあるか。株式投資やFXはよくSNSでも流れて目にします。あと暗号通貨(仮想通貨)。これらは自分でチャート見て取引するだけじゃなくて、投資信託もありますよね。あと今はWealth Naviとか自動で資産運用してくれるものもあります。あと先物取引。金とか原油とか。あとは不動産投資。不動産を賃貸したり、売買したり。安定したサラリーマンであれば数百万〜一千万の頭金を出して、銀行から融資受けてマンション一棟買って賃貸して。またそのマンションを担保にお金借りて、マンション買って賃貸して。などなど。

終わりに

今回、年金問題が報道されたおかげで少なくとも危機感を持った人たちがいるのではないかと思い、この記事を投稿いたしました。

これを見てくださった20代の人が、一人でもお金について勉強するきっかけになれたら、と思います。